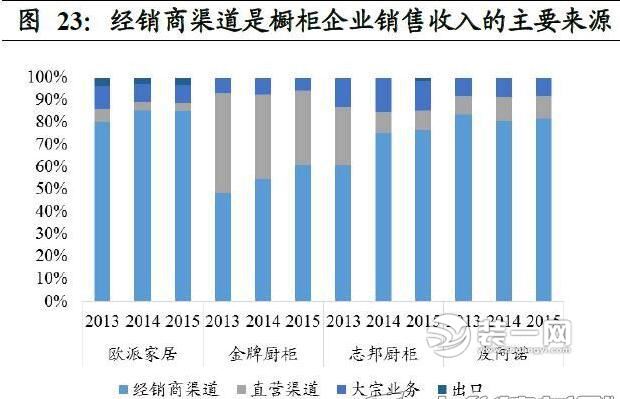

从渠道的收入构成来看,欧派、志邦厨柜、皮阿诺均以经销商收入为主,欧派、志邦的经销渠道收入占比逐步提升,皮阿诺的经销渠道收入占比基本稳定,保持在80%左右。金牌厨柜的发展初期兼顾经销+直营+大宗的模式,到2015年经销商收入占比提升至61%。

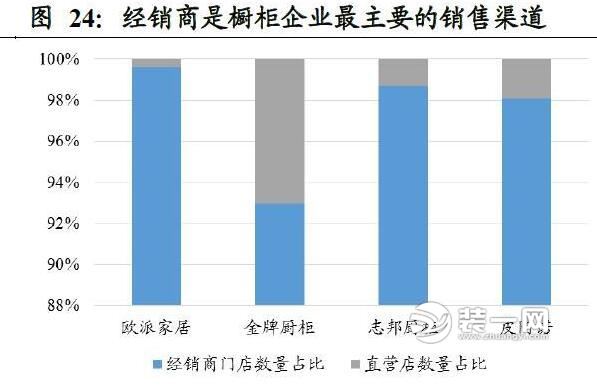

从渠道的数量构成来看,欧派、皮阿诺、志邦均以经销商为主,直营店数量占比较小。

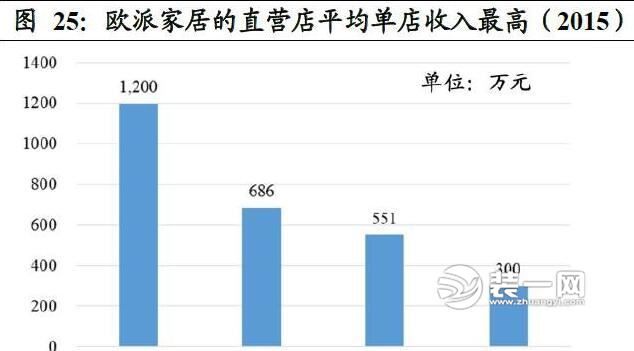

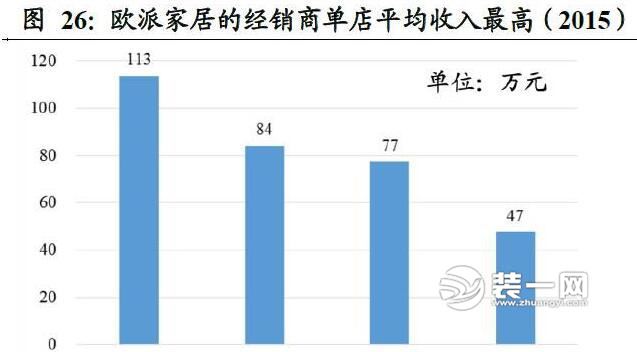

从欧派、志邦、皮阿诺的数据可以看出,在经销商数量占比相对稳定的情况下,经销商贡献的收入占比不断提升,这表明经销模式下的平均销售能力正逐步提升。2015年,欧派的直营店平均单店收入为1200万,经销商单店平均收入达到113万,均超过志邦、金牌和皮阿诺。

从渠道数量来看,目前国内主要橱柜企业分为三个梯队。

第一梯队:2000家级别。欧派以2088个橱柜门店、总计4710个经销商门店成为橱柜企业第一梯队的绝对及唯一代表(2016年数据);

第二级别:1000家级别。志邦(1045家经销商门店)

第三梯队:500家以上级别。皮阿诺(864家经销商门店)、我乐家居(729家经销商)、金牌(689家经销商门店)、索菲亚(含设计中的店铺共有600家)。

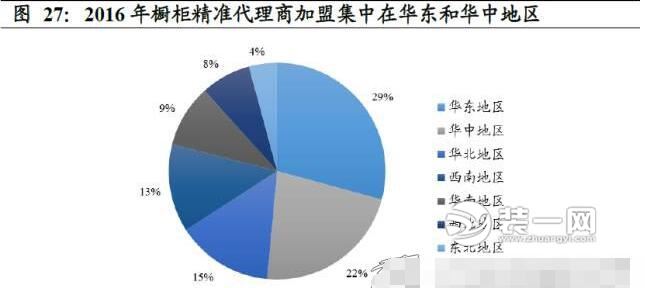

从渠道布局来看,华东、华中地区代理商加盟热情较高。数据显示,华东地区整体经济水平偏高,辐射范围较广,橱柜代理商加盟需求量最大,占比29.22%。华中地区近两年经济增速明显,橱柜市场活跃度大幅提升,各省份区域代理商加盟数量平均占比高达22%,远超其他地区。以二三线城市为主的河南、湖南、河北、江苏、山东、广东、安徽、湖北等八省代理商加盟数量占比均超过5%,最高者为河南,达到9.56%。中部及沿海地区,橱柜行业呈现出较强的消费需求,促使越来越多的代理商进入橱柜领域。

全国性品牌已经基本完成对全国渠道的布局,二级市场区域性品牌仍占有较高市场份额。科宝博洛尼和欧派已经基本完成了对全国渠道的布局,销售网络覆盖了一线、二线城市以及大多数的三线、四线城市。皮阿诺橱柜经销商主要集中于华东、华中和西南地区,金牌、志邦、我乐橱柜经销商主要集中在华东、华北地区。

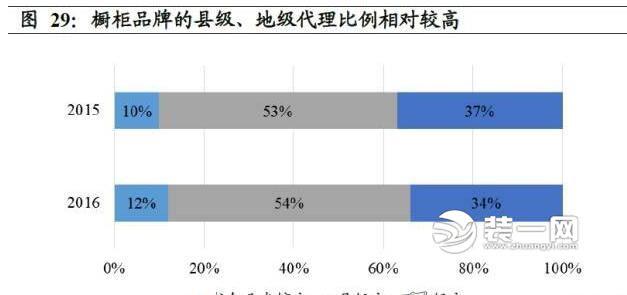

橱柜品牌渠道下沉正逐步推进。三四线城市橱柜市场集中度很低,中小品牌同质化严重,产品设计能力、售后服务等均存在较大提升空间。龙头企业如志邦厨柜、欧派家居、皮阿诺、金牌厨柜加速在三四线布局并扩大经销商规模,增加产品渗透率以及品牌影响力,从而提高品牌溢价。另外,由于龙头企业对经销商的审核、培训、管理制度较为完备,对门店数量布局及选址专业审慎,更有利于公司在拓展市场的同时维护品牌形象。部分品牌纷纷抛出“招商纳市”的优惠政策,从而进一步推动三四线代理商占比保持在相对较高水平。截至2016年,橱柜品牌的县级代理商来源占比达到54%。

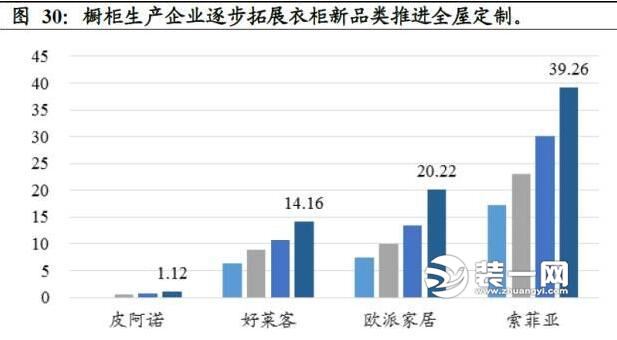

橱柜生产企业逐步拓展衣柜新品类推进全屋定制。橱柜生产流程与技术壁垒更高,从橱柜向衣柜拓展的难度要小于从衣柜向橱柜拓展。欧派家居衣柜业务收入自2014年已经超过好莱客,位列整体衣柜行业第二名。2014、2015年欧派家居的衣柜业务营收增长分别为32%、35%,与定制衣柜龙头索菲亚增速基本接近。皮阿诺也不断在定制衣柜领域拓展业务,2015年衣柜业务收入0.77亿元,同比增长24%。

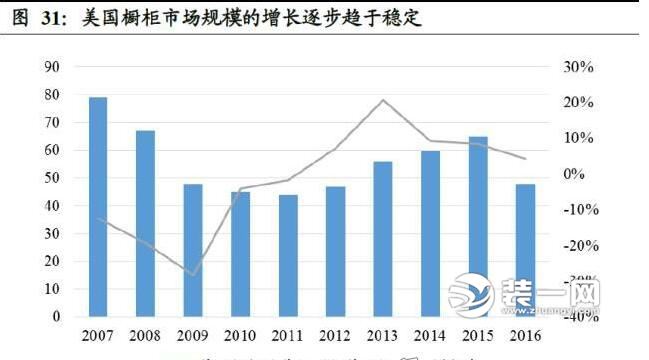

美国橱柜行业步入成熟阶段

美国橱柜行业已步入相对成熟阶段,品牌的市场集中度较高。美国橱柜行业历经多年发展,已步入成熟阶段,行业规模保持相对平稳增长。截至2016年,行业的销售额约为68亿美元,较2015年增长4.3%。从市场集中度来看,截至2014年,MasterBrand

Cabinets等前五大橱柜企业的CR5已达到48.9%。我们从龙头企业的成功经验来看,产品品类扩张、发力渠道布局以及提升自身满足消费者需求的能力是核心要素,这将为中国橱柜企业的发展提供有价值的借鉴与参考意义。

1 行业规模稳步增长,集中度较高

美国橱柜行业的市场规模的增长趋于稳定。截至2016年,美国橱柜行业的销售额约为68亿美元,较2015年增长4.3%。经历金融危机,美国橱柜行业规模从2007年的79亿美元下降至2011年的44亿美元,自2012年起随着美国地产景气度的恢复和消费的增长,橱柜行业销售额开始增长,近五年平均增速约11%,增长趋于稳定。

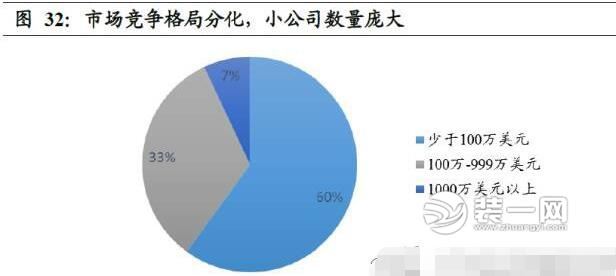

美国橱柜行业的市场集中度较高,前五大品牌市场份额达到48.9%。2014年美国橱柜行业的销售额约为60亿美元。由于该报告调查的参与者销售额在美国整个橱柜市场的70%左右,可以推算出整个市场容量在85.7亿美元左右。结合Woodworking提供的大型橱柜公司的橱柜部门销售额数据,CR5接近50%,第6-13位的公司所占累计份额为10%。从企业数量上来看,虽然前几名品牌的市场占有率很高,但仍有66%的企业年销售收入小于100万美元,三分之一的企业收入在100-999万美元之间,市场竞争格局比较分化,小公司之间的竞争亦较为激烈。

2 艾肯:美国厨卫行业的巨擘

“提供最好的客户服务”是艾肯公司的创立基石。公司成立于1920年,历经90多年的精心经营,公司已成长为美国厨卫行业的巨擘,在全球范围内拥有3,500多名员工,17家工厂,销售网络遍布全球73个国家和地区。为满足市场的需求,提供厨卫整体解决方案,公司业务领域从核心的不锈钢水槽制造,逐步拓展到龙头、卫浴、净水机、直饮机和橱柜等领域。公司目前拥有“Yorktowne

Cabinets、MedallionKitchens 、MasterCraft

Cabinets、WestwoodProducts”等6个橱柜品牌,可满足拥有不同预算的客户需求。

橱柜产品类型多样,提供多样产品供客户选择。公司既生产传统的实木橱柜,也应用高分子技术与高分子材料,打造丰富的产品类型与风格供客户选择。从产品类型来看,公司橱柜产品的板材、五金等均可由客户自由选择,产品门型、材质和表面处理均可定制,可提供超过10,200种选择。从风格来看,橱柜产品包含了现代风格、古典风格及新古典风格,更有Medallion(美勋)、Yorktowne、MasterCraft、Quetzal(卡赛尔)四种通用品牌和Woodbridge、Schuler、InnerMost等专供品牌。公司橱柜的设计注重空间的利用,创造更易储存大件物品的空间,更深的墙柜,抽屉储藏空间占比超过60%。

产品品质遵循高标准要求,得到多方认证。公司秉承为客户提供更优质服务的理念,注重产品品质,艾肯橱柜具有美国橱柜制造协会(KCMA)颁发的Design-Craft认证,确保所有Design-Craft产品符合美国ANSI最严格的标准。

橱柜产品的分销渠道包括品牌直营店与经销商门店。在品牌直营店,客户可以根据展示厅的产品展示选择喜欢的橱柜风格、材质,并基于个人的喜好需求进行定制。经销商门店分销渠道指公司与大型的家居建材零售商进行合作,这些家居零售商不仅代理公司橱柜产品,还销售公司水槽、龙头、净水机等产品。公司的网上销售渠道现阶段只销售水槽、龙头、直饮机等产品。

3 伍德马克:著名设计,高端品质

伍德玛克是美国第三大橱柜和浴柜生产商。公司拥有9家工厂,7个服务中心,销售网络遍布美国各地区。公司提供不同价位的接近500种橱柜产品组合,追求时尚外观的同时注重功能与实用性。公司旗下品牌包括AmericanWoodmark、Simply

Woodmark、Timberlake、Shenandoah Cabinetry、ShenandoahValue Series和Waypoint Living

Spaces。

公司分销渠道包括家居建材商店(home centers)、建筑商(builders)及个体经销商(independent dealers and

distributors)。公司与第三方物流机构合作为各分销渠道商供货,通过7个服务中心为客户提供安装维修服务。

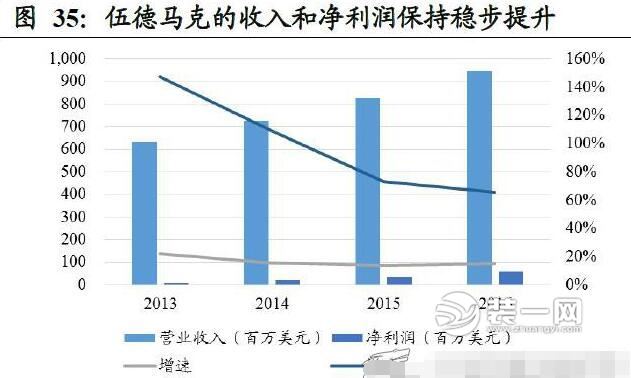

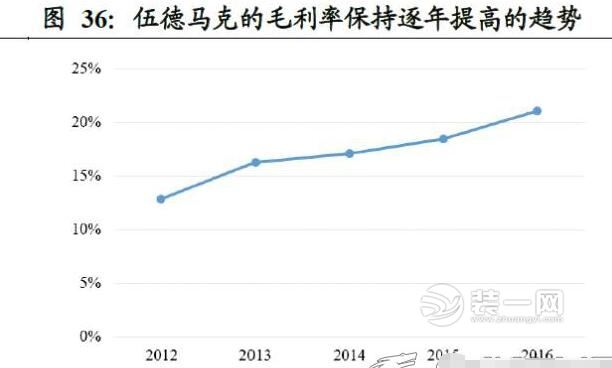

收入和净利润规模稳步提升,毛利率逐年提高。公司在增加直销模式投入后,可以为客户提供更好的厨卫整体解决方案,目前现在已经成长为独户住宅市场最大的橱柜供应商。在改造房橱柜销售业务方面,主要服务经销商(房屋改造中间商)的品牌Waypoint不断扩展市场份额,销售增长超过30%,占公司整体业务额的近10%。家居建材商店这一渠道增长较缓,主要是因为中产阶级消费动力不足及同业通过促销方式进行价格竞争的压力。

4 美睿厨房(Merillat):构建厨房精装系统

公司成立于1946年,迄今累计为全球5000万用户提供超过7000万套橱柜产品,是北美橱柜首席品牌、全球最大橱柜厂商之一,连续十年荣膺美国建筑商首选橱柜品牌。公司在北美拥有15个生产制造基地。公司在2012年进入中国市场后,在厦门建立了45万㎡独立厨卫生产基地。

公司以用户需求为基础,首创"组织工效学"概念,设计最适合人体工程学的厨房操作分区空间、功能强大和智能的多功能收纳空间。美睿提供最全的产品组合满足客户的个性化定制需求。在品质方面,Merillat美睿以国际一流的质量标准管理产品品质,拥有专业的设计师团队,产品达到绿色环保标准。公司强调创新精神,是全球第一个进行标准化生产、第一个引入防火板技术、第一个推出自动关闭铰链、第一个发起橱柜一次性安装模式的企业。公司提供45种表面处理选择、100多种门板风格、200多种储物空间解决方案、1000多种组合选择。

公司2B端业务表现亮眼。在全球范围内,超过100家大型的房地产开发商或承建商,先后成为美睿的合作伙伴。美国前四大房产商中的Pulte、D.R.Horton、Lennar于1999年起陆续与公司结成战略伙伴,公司为其提供橱柜、衣柜、浴室柜等产品。

公司在全美的销售渠道主要有大型承建商与房地产商,家具产品零售商及经销商。其中,大型承建商渠道销售额占公司总销售额的1/3。公司零售经销商有3000多个,遍布全球各地,为公司产品推广奠定

案例:尚品宅配、皮阿诺

1 尚品宅配:全屋定制的信息化技术应用典范

公司是行业内全屋定制品类最多的定制类企业。公司在行业内首创C2B+O2O商业模式,在店面前端具备充分响应消费者需求的能力,能够实现衣柜、厨柜、系统柜等各类产品的定制服务,通过中端柔性生产以及后端服务与安装实现完成一体化流程。

新产能逐步释放,有效化解产能瓶颈。公司募资投建智能制造生产线项目,随着新产能释放将显著提升订单消化能力,充分满足客户需求,为公司规模的逐步提升奠定基础,充分满足不断增长的市场需求。

直营经销模式并重,线上线下的渠道布局将逐步扩张。截至2016年末,公司有加盟店1081家、直营店76家,通过线上平台新居网的导流能够有效实现线下订单的承接,随着营销网络建设的投入以及线下渠道的持续推进,未来将进一步全屋定制产品推广的市场空间。

2 皮阿诺:中高端定制厨柜品牌,布局新品类开拓新增长点

国内定制家具行业领军品牌之一,专业从事厨柜、衣柜及配套家具的生产。公司将定制厨柜的产品定位于中高端消费市场,经过多年打造已逐步形成多个产品系列,能够充分满足不同客户多样化的消费需求。在定制厨柜的基础上,公司逐步发展定制衣柜及其配套家具产品,将这一部分的业务逐步培育为公司新业绩增长点。

销售网络覆盖全国主要城市,渠道优势明显。经销商渠道是公司主要的销售路径,截至2016年末,公司拥有经销商881家,经销商门店954家,直营店5家,销售网络已覆盖国内主要四线及以上的城市。凭借品类扩张带来的客单价提升并借助渠道优势,未来公司将增加新利润增长点。

来源:中华建材网